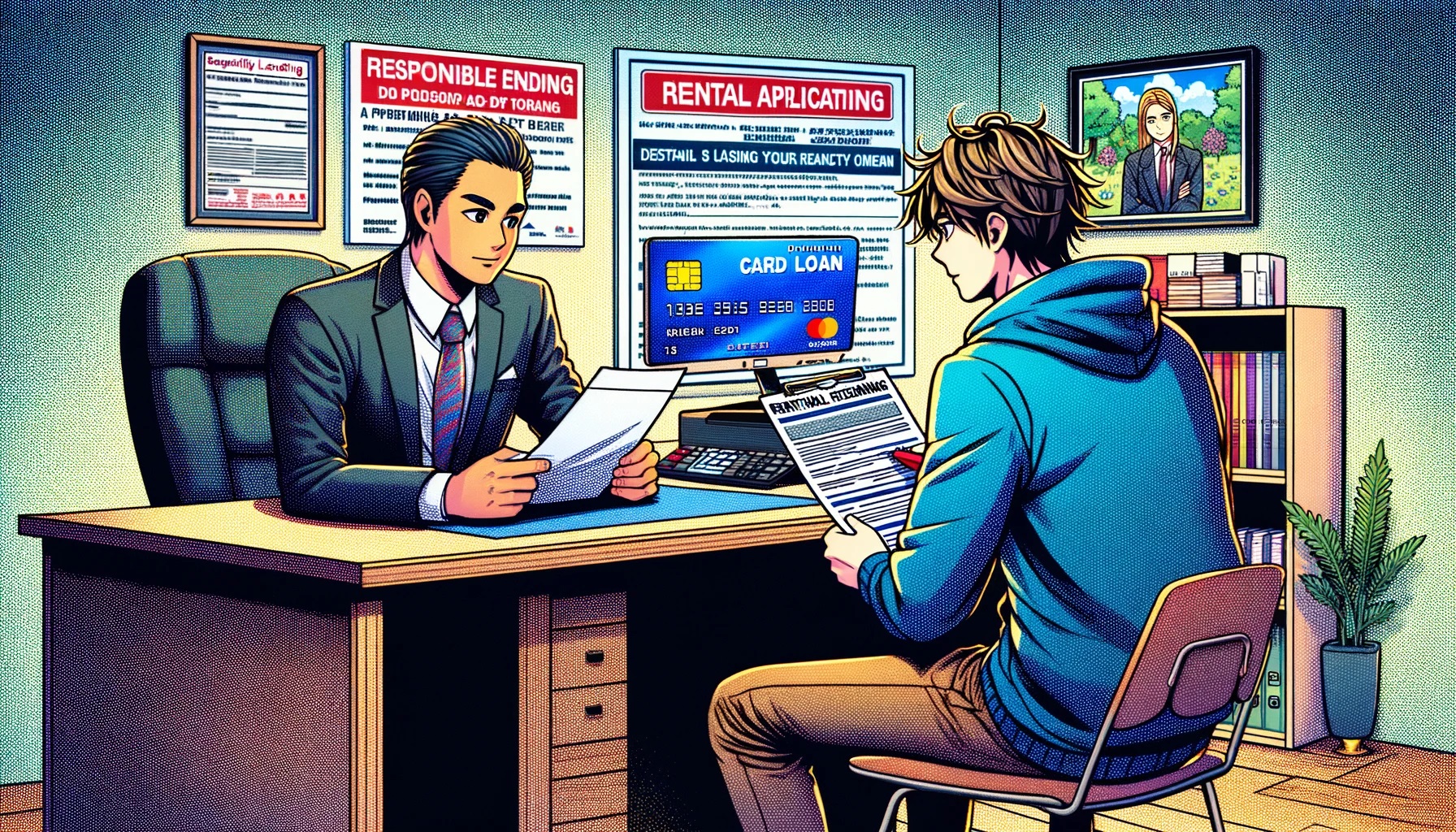

賃貸物件を借りる際、多くの人が気になるのが審査プロセスです。特にカードローンを利用している場合、その影響がどのように審査に反映されるのか不安に思う方も少なくありません。この記事では、カードローンの利用が賃貸審査に与える影響と、賃貸審査の基本的な流れや必要書類について詳しく解説します。カードローン利用者でも安心のポイントを抑え、スムーズに賃貸契約を進めましょう。

カードローンが賃貸審査に与える影響

カードローンの利用履歴と賃貸保証会社の審査

カードローンの利用履歴が賃貸審査に影響するかどうかは、利用する賃貸保証会社により異なります。一般的に、賃貸保証会社の審査は、家賃の支払い能力を中心に評価されます。しかし、カードローンの利用履歴がある場合、それが支払い能力に疑問を投げかける要因となることもあります。特に、滞納履歴がある場合は、信頼性に欠けると見なされ、審査に不利になる可能性が高いのです。

信販会社系の賃貸保証会社と審査の違い

賃貸保証会社には大きく分けて「独立系」と「信販会社系」が存在します。独立系の賃貸保証会社は、一般的に借金の有無について詳細に調査しないことが多く、カードローンの利用履歴があっても審査に通る可能性が高いです。一方で、信販会社系の賃貸保証会社は信用情報を詳細にチェックするため、カードローンの利用履歴が審査結果に大きく影響することがあります。したがって、カードローン利用者は、賃貸保証会社の選択に注意が必要です。

賃貸審査の基本的な流れと必要書類

入居審査の基本チェックポイント

賃貸物件の入居審査は、入居希望者の信用と安定した収入の有無を確認するプロセスです。この審査は、貸主や管理会社が物件の安全と適切な使用を保証するために重要です。審査では、申込者の雇用形態、収入、過去の信用情報、連帯保証人の有無などが重視されます。特に、収入と家賃のバランスは重要で、一般的には月収の3分の1以下の家賃が適切とされています。また、過去に金融機関とのトラブルがあった場合、それが審査結果に影響を及ぼすこともあります。

必要な書類一覧とその重要性

賃貸審査では、様々な書類が必要とされます。これには入居申込書、身分証明書(免許証やパスポート)、収入証明書(源泉徴収票や給与明細)、在籍証明書などが含まれます。これらの書類は、申込者の個人情報の正確性を確認し、信用と収入状況を証明するために必要です。特に収入証明書は、家賃支払い能力を示すために重要視されるため、正確で最新の情報を提供することが求められます。

支払い能力の重要性と評価基準

家賃支払い能力の評価方法

賃貸審査において、家賃の支払い能力を評価することは非常に重要です。審査では、申込者の月収や年収、勤続年数、雇用形態などが評価されます。安定した収入源があるかどうかが鍵となり、特に正社員や長期勤務者は、不安定な雇用形態に比べて審査に有利です。また、申込者の収入に対する家賃の割合も重要で、家賃が収入の過大な割合を占める場合は、審査に通りにくくなる可能性があります。

収入と家賃のバランスの重要性

賃貸審査では、申込者の収入と家賃のバランスが大きく影響します。一般的に、家賃は申込者の月収の3分の1以下が望ましいとされています。これは、家賃に加えて日常生活の費用や他の支出にも対応できることを意味します。家賃が収入に占める割合が高すぎると、経済的な困難が生じるリスクが高まり、それが賃貸審査に悪影響を与える可能性があるためです。そのため、申込者は自身の収入に見合った物件を選ぶことが重要です。

連帯保証人の役割と選定方法

連帯保証人とは?その必要性

連帯保証人とは、賃貸契約において入居者が家賃等の支払いを怠った場合に、その責任を共に負う人のことです。特に日本の賃貸市場では、連帯保証人の設定が一般的です。連帯保証人の役割は非常に重要であり、賃貸契約の安全網として機能します。通常、連帯保証人は入居者の家族や親族が務めることが多く、入居者自身の信頼性を補強すると同時に、大家や不動産会社に対する信用保証の役割を果たします。

連帯保証人を選ぶ際のポイント

連帯保証人を選ぶ際には、いくつかのポイントを考慮する必要があります。まず、連帯保証人は経済的に安定していることが求められます。また、入居者と近い関係にある人(通常は家族や親族)が選ばれることが多いです。さらに、連帯保証人自身が信用情報上の問題を抱えていないことも重要です。連帯保証人は、賃貸契約上大きな責任を負うため、この役割を引き受ける際には、入居者と十分なコミュニケーションを取り、その責任とリスクを理解しておくことが必要です。

無職やアルバイトでも賃貸審査は可能?

非正規雇用と審査通過のコツ

無職やアルバイト、フリーランスなどの非正規雇用でも賃貸審査に通る可能性はあります。重要なのは、安定した収入の証明と、賃貸契約における信頼性を高めることです。例えば、アルバイトであれば、長期間勤務していることを証明する書類や、収入証明を提出することが有効です。また、フリーランスや自営業者の場合は、過去の収入実績や契約の安定性を示す資料が重要になります。

無職でも審査に通るケースとその条件

無職の場合でも、賃貸審査に通る可能性はゼロではありません。重要なのは、連帯保証人を設定することや、十分な貯金の証明ができるかどうかです。無職であっても、過去の貯蓄や資産がある場合、これを証明することで審査に有利に働くことがあります。また、無職であっても内定を得ているなど、将来的に安定した収入が見込める場合は、その証明を提出することが重要です。

まとめ

カードローンと賃貸審査の相互関係

カードローンの存在は、賃貸審査において重要な要素の一つです。カードローンの返済履歴は、個人の信用情報に影響を与え、それが賃貸審査の結果に反映されることがあります。しかし、カードローンの利用自体が必ずしも審査の否決理由にはなりません。大切なのは、返済能力と安定した収入の証明です。

賃貸審査成功のためのベストプラクティス

賃貸審査に成功するためには、以下の点に注意することが重要です。まず、信用情報を清潔に保ち、必要な書類を正確に準備すること。また、収入と家賃のバランスを適切に保ち、できれば連帯保証人を設定することが有利です。さらに、審査時には透明性を保ち、必要な情報を隠さずに提出することが信頼性を高め、審査の成功につながります。